Ричард Вайкофф – основатель уникального метода в трейдинге. Пик его популярности

пришелся именно на тот период, когда индустрию торговли покоряли всемирно-известные

трейдеры Джесси Ливермора, Чарльз Доу, JP Morgan и У. Ганна. Все они получили

большую популярность благодаря своим произведениям по торговле. Для многих

современных трейдеров «Воспоминания биржевого спекулянта» Э.Лефевра стала

настольной книгой, где повествуется история Джесси Ливермора – известного биржевого

торговца.

Вайкофф обрел свою популярность благодаря созданию собственной техники

торговли, основанной на глубоком понимании всего процесса. Данная статья поможет

понять суть метода и то, как его можно применять в биржевых торгах.

Вайкофф, еще будучи подростком, интересовался финансовым рынком, анализировал

сделки и погружался во все процессы. Это позволило ему получить глубокое понимание

биржевого рынка и того, как он работает. Многие источники предлагают подробную

информацию о пути развития Вайкоффа, поэтому наша статья будет именно о его методе

и технике применения в трейдинге.

Для достижения успеха в трейдинге, недостаточно получить только теоретические знания.

Важно глубоко понимать процессы и набираться опыта. Именно по этой причине,

Вайкофф советовал регулярно наблюдать за лентой, чтобы на уровне интуиции понимать,

что происходит на биржевом рынке.

Секрет техники достаточно прост, но именно само использование на практике может

вызвать определенные сложности из-за многообразия комбинаций исполнения, поэтому

задача этой статьи – помочь разобраться в технике торговли по Вайкоффу.

Основная суть метода

В чем же заключается смысл торговли по этой методике? Для того чтобы получить

лидирующее положение на бирже и не снизить цену, важно уметь анализировать

востребованность к продукту и предложение. Сбалансированность прослеживается, когда

показатели находятся в узком пределе – стабилизации. После того как позиция выросла,

идет выталкивание цены за пределы допустимых колебаний.

Принципы торговли по технике Вайкоффа

В основе техники заложено три основных правила, которые следует знать не

только начинающим трейдерам:

- Закономерность между спросом и предложением указывает на то, что, чем выше потребность рынка в чем-либо, тем выше его стоимость. Рост цены происходит, если предложение не удовлетворяет потребности, т.е. спрос доминирует над предложением. Если на рынке предлагается продукт в ограниченном количестве, то это влечет за собой увеличение цены из-за повышенного спроса. В том случае, если продукт не пользуется спросом, а количество предложений на рынке неограниченное, тогда закономерно, что цена будет падать. Резкого изменения цены не стоит ожидать, если спрос равен предложению.

- Причинно-следственная закономерность – это второй закон трейдинга по Вайкоффу, смысл которого состоит в том, что различие между востребованностью и предложением не является случайностью – это закономерности биржевого рынка. Рост или снижение цены происходят в результате определенных событий. По Вайкоффу аккумуляция активов – это причина, которая ведет к дальнейшему грамотному их распределению – следствие. И наоборот – неправильное распределение накопленных активов (причина) влечет за собой тенденцию к падению (следствие).

- Закономерность между усилием и результатом – это еще одно правило, которое характеризует метод трейдинга по Вайкоффу. Здесь все очень понятно – трейдеру нужно приложить максимум усилий, чтобы достичь определенного результата. Большой объем наторгованных активов достигнут благодаря усилию, а рост цены и увеличение прибыли от распределения – это результат.

Эти правила легли в основу современной техники торговли VSA, о которой более подробную информацию можно будет получить в отдельной статье.

Ступени накопления и распределения

Одно из основных правил успешной торговли – это своевременно рассмотреть баланс

востребованности и предложений. В основе техники торговли по Вайкоффу лежит

применение следующих этапов:

- Накопление – это увеличение количества активов с целью получения дальнейшей выгоды. На бирже это работает следующим образом: трейдер покупает дешевле, продает дороже, накапливает активы, чтобы в дальнейшем получить хорошую прибыль от их реализации.

- Распределение – это умение правильно распорядиться накопленными активами. Здесь важно найти способ, как выгодно продать, чтобы получить от сделки максимальную выгоду.

На определенном этапе на рынке может наступить затишье, когда движение

цены идет только в боковом направлении без резких скачков – это в трейдинге называется

консолидацией. Именно этот момент является своеобразной паузой перед восходящим

или нисходящим трендом. Опытные игроки рынка зачастую используют этот период для

анализа и выбора дальнейшей стратегии.

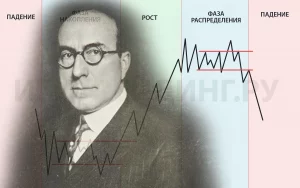

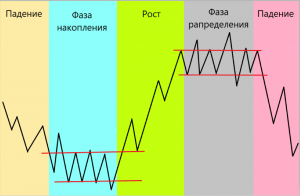

На графике показан пример, как происходит формирование этапа консолидации и распределение позиций крупных трейдеров с дальнейшим движением к фазе накопления. По мере продвижения от одной фазы к другой нет резкого падения цены. Этот показатель изменяется плавно, то откатывается назад, то просто замирает, что в трейдинге называется аккумуляцией.

На схеме показан типичный пример реаккумуляции, когда происходит изменение ценового показателя между этапами распределения и накопления. Метод Вайкоффа основывается на построении таких зон по принципу: пик торгов сменяется этапом накопления. На протяжении всего периода консолидации крупные трейдеры скупают активы для дальнейшей их реализации. Цена покидает зону поддержки и сопротивления, разворачивается и вступает в фазу роста, где и достигается пик покупок. У фазы распределения действует такой же принцип, что наглядно изображено на схеме:

После снижения цены идет фаза накопления, далее повышение цены – распределение и снова падение цены.

Этап накопления

В этой фазе крупные игроки пытаются скупить активы у начинающих трейдеров. Зачастую для этого используются все источники информации, где размещаются новости о падении акций какой-либо компании или вообще о ее банкротстве. Такие уловки негативно сказываются на психологическом состоянии новичков, и подталкивают их совершать необдуманные сделки. В этот момент опытные трейдеры получают отличную возможность увеличить свой капитал. Сторонники метода Вайкоффа занимают позицию выжидания до наступления более удачного момента совершения сделки.

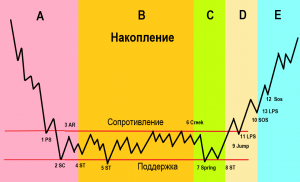

Как читать схему фазы накопления:

Фаза A – E – это направление изменения ценового показателя, между которыми находится торговый диапазон. Горизонтальные полосы красного цвета обозначают границу поддержки и сопротивления. Важно понимать, что это условный диапазон, где крупные игроки могут развернуть цену в боковик.

Определения и термины

PS – место, где совершаются начальные покупки, которые ведут к остановке снижения цены. Разница между ценами и объемом в нижней части графика растет. Это означает, что движение может скоро остановиться.

SC – это период, который имеет сходство с предварительной поддержкой. Здесь спред свечи существенно расширяется и достигается самый высокий объем за все время предыдущего падения. Объем увеличивается из-за продаж, вызванных паникой и психологическим давлением, когда неопытные трейдеры, поддавшись слухам, начинают продавать свои активы за бесценок, а вот профессиональные игроки в это время занимаются активными покупками. Это и есть нижняя точка консолидации –Low. Автоматическое ралли (AR) направляет к верхнему рубежу консолидации – High. На ранке происходят кардинальные изменения, когда востребованность в продукте превышает предложения, а цена начинает стремительно расти. Здесь происходит вбрасывание крупных сумм, а продавцов становится все меньше.

Тест (ST) – это момент, когда происходит своеобразное испытание: цену снижают до нижней отметки диапазона, чтобы увидеть соотношение спроса и предложения. О начале консолидации свидетельствуют свечи с низкой амплитудой ценовых колебаний. В нижней точке пика продаж крупные трейдеры обязательно поддержат цену.

Creek представляет собой волнистую линию, которая проходит внутри консолидации, через вершину цен. Если происходит ее разрыв, то значит, сопротивление ожидает пробой.

Spring – это тестовый момент в конечной точке торгового интервала, который помогает участникам понять, какую стратегию выбрать дальше. Здесь не только выполняется тестирование нижней точки, но и ведется ее пробой. В том случае, если пробой линии произойдет, нужно включаться в сделку. Если объем небольшой, а разница не растет – это означает, что предложения отсутствуют и можно увеличивать цену. А вот если ситуация полностью противоположная, то планы начинают рушиться, а падение продолжает расти. Не стоит отчаиваться, а нужно внимательно наблюдать за графиком и ожидать кульминационного момента продаж.

Spring – это уловки для завлечения как можно большего количества игроков на сделки по продаже актива в долг. Зачастую это приводит к выбрасыванию многих участников с биржевого рынка.

Jamp в трейдинге указывает на резкий скачок цен и выход из диапазона. Пробой грани Creek означает силу и готовность пробить черту поддержки.

Sos указывает на увеличение цены и объема и рост амплитуды свечей. О выходе из диапазона свидетельствуют большой объем и широкие свечи. Происходит это по той причине, что активируются заявки на совершение сделки многими участниками биржевых торгов. На этом этапе многие рекомендуют присоединяться к сделкам и начинать свои покупки, но здесь также есть определенный риск, поэтому лучше остаться наблюдателем, если нет уверенности в дальнейшем росте цен.

LPS происходит на этапе, когда произошел пробой верхнего рубежа. Здесь наблюдается снижение объемов и свечи небольшого спреда. Это отличный момент, когда можно открывать свои сделки. Лучше всего и начинающим трейдерам и тем, кто уже имеет небольшой опыт начинать свои сделки именно во время повторной консолидации.

Что означают фазы в трейдинге

А – это фаза, где происходит падение цены, а многие трейдеры торгуют по принципу нисходящего тренда. Здесь предложение превышает спрос. Из различных источников информации поступают новости о падении акций и необходимости быстрей их продавать, чтобы не потерпеть крах. На графике также отображается резкий спад, который сопровождается внушительным объемом, что является поводом убедиться в достоверности новостной информации. Однако крупные трейдеры именно на этом этапе начинают скупать активы. Падение продолжается, потому что, кто не успел продать на начальном этапе, срочно сливаются на торговых платформах. Важно знать, что пик продаж на графике может отображаться немного по-другому, поэтому здесь поможет только собственная интуиция и опыт.

В результате преобладания востребованности к продукту над предложением, которое создано искусственно, цена снижается на незначительный показатель. Для проведения тестирования предложений на биржевом рынке, цену снижают до минимального порога кульминации. В том случае, если продаж остается много, то падение цены продолжится.

B – это фаза, где показатели востребованности и предложения находятся на одном уровне, а амплитуда цены не дает никакой наводки, в каком направлении произойдет рывок. На этом моменте лучше вести торги внутри консолидации. Интенсивное развитие крупных участников приводит к тому, что продажи внутри торгового диапазона слабеют, а покупки растут. Объемы на этом этапе снижаются.

Здесь тестирование востребованности выполняется у нижнего рубежа. Если тест сопровождается существенными объемами, то будет сопротивление, чтобы подниматься вверх, а если объем низкий, то путь к повышению свободен. Однако не стоит забывать, что крупные трейдеры отлично владеют ситуацией и понимают, как ведутся торги в боковике. Они пытаются сделать ложные пробои, чтобы усилить свои позиции и направить по ложному пути неопытных игроков. Такие моменты нужно уметь распознавать и не принимать их как тестирование.

C – это фаза, где выполняется заключительный тест. Перед ростом, может произойти выброс игроков с рынка. Это формирует неверное мнение о пути выхода из ренжа. Увеличение происходит по стандартному сценарию – хаи и лои растут. Если соблюдать внимательность и осторожность, контролировать риски, то впрыгнуть в лонг можно на этом этапе. Именно сейчас стоит покупать активы, потому что лучшей цены уже ожидать не стоит.

D – фаза, когда цена взлетает вверх, пробивая верхний рубеж торговой линии, при этом происходит рост основных показателей графика. Если происходит именно такая ситуация, то в момент отката, трейдеру можно открыть лонг и усилить свою позицию. В этой фазе более четко прорисовывается путь вперед.

Что влияет на резкий скачок цен? Это объясняется закономерностью биржевых торгов. Покупка актива произошла в верхней точке, а стоп-лосс отсутствует, то закономерно, если цена резко подскочит до верхней границы, трейдер постарается закрыть свой лонг, чтобы не понести убытки. Таких игроков на рынке очень много, поэтому крупным трейдерам, чтобы усилить свои позиции и вырваться на верх, предстоит скупить такие активы, а это приводит к росту цены.

E – фаза, где цены взлетают без остановки вверх, и пытаться в этой точке что-то купить лучше не стоит. Только в том случае, если все-же крупные игроки снизят цену, стоит рискнуть – и не упустить свой шанс совершить покупку. Риск может быть вознагражден получением солидной прибыли в дальнейшем.

Цена стремительно начинает увеличиваться независимо от влияния крупных трейдеров. Здесь в игру вступают лонги, которые выжидают момента пробоя линии сопротивления, включаются стоп-лоссы шортистов, которые не зафиксировали свой доход на нижней границе. Кроме этого, оптимистичные прогнозы подталкивают всех участников активно покупать. Такая тенденция продолжается именно до того момента, пока не произойдет начальное предложение и пик покупок.

Распределение

Если развернуть график предложения, то можно получить график распределения.

Суть распределения происходит аналогично фазам накопления. Здесь нужно грамотно распределить активы, которые были накоплены ранее. Это базовые законы торговли на биржевом рынке по технике Вайкоффа. Сам автор использовал свои инструменты на торговле акциями, а вот современный рынок отличается множеством инструментов и продуктов для торгов, что дает трейдерам безграничные возможности для реализации своих планов.

Важно знать, что моделей фаз существует большое многообразие, торговый интервал также может быть разным, кульминационные моменты могут иметь разные параметры, а тестирование после выхода из фазы может отсутствовать. Эти критерии во многом зависят от поведения крупных игроков, от того, в какой момент происходит накопление и распределение, а также какая стратегия используется.

Подведем итог: когда лучше торговать по технике Вайкоффа

Осуществлять сделки с покупкой лучше:

- на пике продаж, когда распространяются отрицательные прогнозы и большинство мелких игроков начинает сливаться, а крупные трейдеры ведут скупку. На графике – это точка 2;

- в момент разворота, когда заманивают в продажи, используя ложное пробитие (7);

- в момент тестирования, когда происходит снижение объема (8);

- на этапе, когда происходит пробой рубежа сопротивления (10);

- на этапе отката (11), в момент возврата цены в торговый диапазон;

- в других моментах, где происходит откат, вблизи от консолидации.

Вести продажу рекомендуется:

- на пике покупок, когда прогнозы пессимистичные, неопытные игроки покупают, а крупные – продают (2);

- в момент отскока, когда происходит заманивание путем ложного пробития (7);

- в момент тестирования – точка 8;

- на этапе пробития границы поддержки (10);

- в момент отката цены к границе наторговки (11);

- в других точках, когда идут откаты возле консолидации.

Отсюда следует, что моментов для начала сделки существует очень много. Торги приведут к успеху, если правильно выбрать собственную стратегию и строго ей следовать по технике Вайкоффа. Грамотно вести анализ рынка, контролировать риски и учитывать даже самые незначительные мелочи.

Важно научиться внимательно читать график, наблюдать за происходящим, следить за амплитудой колебания цены. Нужно уметь анализировать и принимать взвешенное решение, чтобы стать успешным трейдером и увеличить свой капитал. Крупные игроки никогда не оставляют без внимания, казалось-бы незначительные моменты, потому что любое ценовое изменение на графике не является случайным и может привезти к резким изменениям. Зачастую крупные трейдеры пытаются диктовать свои условия, и очень важно уметь их разгадать. Если следовать рекомендациям и придерживаться стратегии по методу Вайкоффа, то биржевые торги принесут успех и позволят достичь солидного капитала.